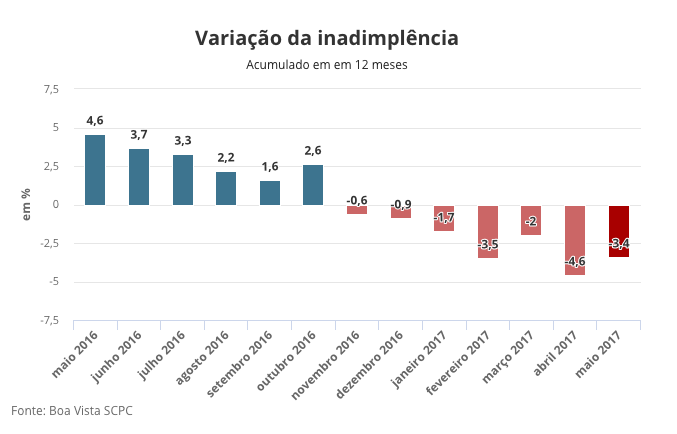

A inadimplência do consumidor caiu pelo sétimo mês seguido em maio, segundo pesquisa divulgada nesta quarta-feira (7) pela Boa Vista SCPC. Em 12 meses, o registro que mede a quantidade de pessoas com contas em atraso caiu 3,4%, segundo a pesquisa. No entanto, na comparação com o mesmo mês de 2016, houve alta de 6,7%.

Na passagem de abril para maio, a inadimplência caiu 3,8%. No acumulado do ano, há recuo de 0,2%.

Em nota, a Boa Vista SCPC apontou que a expectativa é que a variação da inadimplência se mantenha em um ritmo estável em 2017, com os consumidores voltando a buscar crédito em meio ao cenário de pequeno crescimento econômico. “As adversidades ocorridas na economia ao longo dos últimos dois anos geraram grande cautela nas famílias, inibindo o consumo e consequentemente contribuindo para a diminuição do fluxo de inadimplência”, diz a Boa Vista.

“Mantendo a perspectiva de pequeno crescimento da economia e renda, juros menores e inflação controlada, espera-se uma retomada sustentável da demanda de crédito, expandindo a renda disponível das famílias, fatores que deverão colaborar para a manutenção de um ritmo estável da inadimplência em 2017.”

Quase metade dos endividados admitem atrasar parcelas

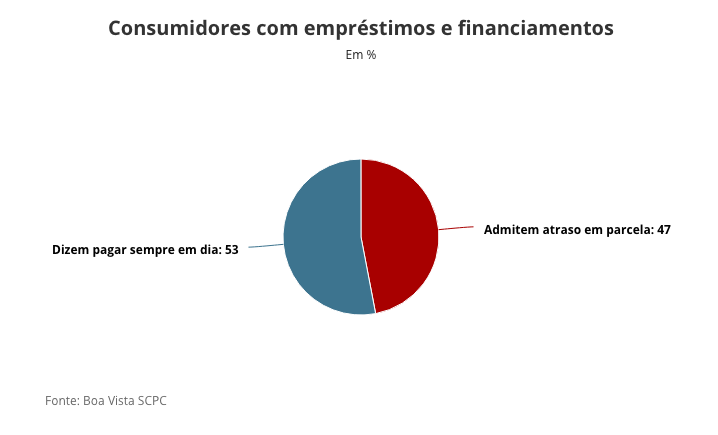

Outra pesquisa divulgada nesta quarta pelo Serviço de Proteção ao Crédito (SPC Brasil) e pela Confederação Nacional dos Dirigentes Lojistas (CNDL) aponta que, entre os consumidores que têm empréstimos e financiamentos em aberto, 47% admite que atrasam parcelas.

Dos consumidores que dizem já ter atrasado parcelas, 18% afirmam que ainda não conseguiram resolver a pendência.

A economista-chefe do SPC Brasil, Marcela Kawauti, recomenda que os consumidores avaliem com calma a necessidade de tomar um empréstimo antes de assumir a dívida. “Convém analisar a real necessidade de assumir um compromisso que, muitas vezes, só acaba depois de anos”, diz a especialista em nota.

“Se o objetivo for o pagamento de dívidas, o consumidor deverá optar por condições mais favoráveis, com juros menores e um plano de pagamento que caiba no seu orçamento. Caso contrário, pode cair no endividamento novamente.”

Por: G1

Leave A Comment